Cereales

El pasado 30 de junio el USDA publicaba el informe sobre siembras e inventarios en los Estados Unidos, decepcionando al mercado con unas siembras de maíz y de habas de soja menores de lo esperado.

Tabla 1. Siembras en los EEUU, en millones de acres (fuente: USDA).

| Informe USDA, junio 2021 | Estimado por el mercado | |

|---|---|---|

| Maíz | 92,70 | 93,79 |

| Habas de soja | 87,60 | 88,96 |

| Trigo total | 46,70 | 45,94 |

| Trigo de invierno | 33,70 | 33,03 |

| Trigo de primavera | 11,58 | 11,41 |

| Trigo duro | 1,48 | 1,51 |

A nivel meteorológico, en los EEUU nos encontramos con un déficit hídrico en el norte y el oeste del país, que hacen temer por los cultivos, mientras que hay cierto optimismo para las cosechas de trigo en Europa y el Mar Negro, aunque este final de mes ha habido un superávit de lluvias en Rumania, Bulgaria, algunas zonas de Francia y Ucrania, las cuales podrían afectar a la calidad del trigo y retrasar su cosecha.

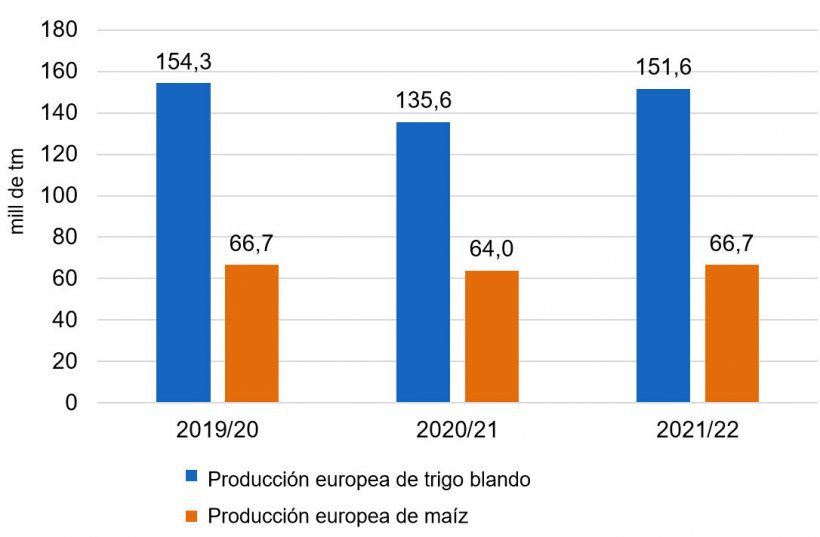

El USDA incrementa la cosecha mundial de trigo para la campaña 2021/22 en 5,5 Mt, hasta las 794,44 Mt, cerca de 19 Mt más en un año, con una cosecha europea de trigo que se recupera en 16 Mt, hasta las 151,60 Mt (3,5 Mt más que en mayo), con respecto al 2020/21, principalmente por el aumento de la producción en Francia (7,1Mt), Rumania (2,6Mt) y Bulgaria (+1,1Mt), mientras que se espera que en España la producción caiga en 374 mil tm.

Para la campaña 2020/21, el USDA, revisa a la baja la cosecha mundial de trigo en 285 mil tm a 775,8 Mt, aunque sigue 12,3 Mt por encima del 19/20, con una cosecha europea de trigo que se mantiene en 135,6 Mt, un total de 18,7 Mt menos en un año, principalmente por las reducciones en Francia (-10,67 Mt), el Reino Unido (-5,94 Mt) y Alemania (-893 mil tm), mientras que en España se espera que la producción se recupere en 2,14 Mt.

Y para el maíz, la cosecha mundial 2021/22 se mantiene estable en 1189,9 Mt, cerca de 65 Mt por encima del 20/21, principalmente por el incremento de la producción en los EEUU (+20,51Mt), en Brasil (+16Mt), en Ucrania (+7,20Mt), en Argentina (+4Mt) y en Europa (+2,73Mt). Destacando que se estiman unas importaciones de maíz por parte de China de 26 Mt, de las cuales se estiman unas 11 Mt ya comprometidas de los EEUU.

Y para el maíz, la cosecha mundial 2020/2021, cae en 3,5 Mt a 1125 Mt, aunque sigue 7,5 Mt por encima del 19/20. Destacamos que las importaciones chinas se mantienen en 26 Mt y las europeas en 14,7 Mt.

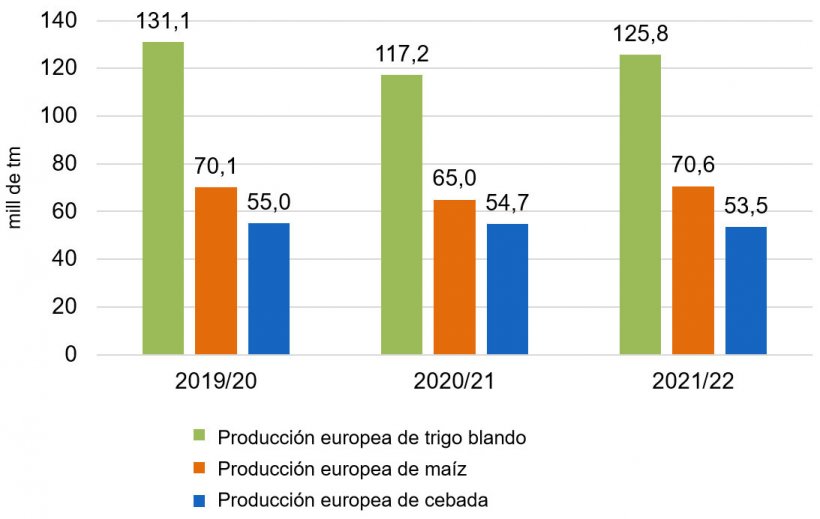

Este mes, la Comisión Europea prevé, para la campaña 2021/22, una caída de la producción de trigo blando en 400 mil tm a 125,8 Mt (8,6 Mt por encima de este año), del maíz en 400 mil tm a 70,6 Mt (5,6 Mt más que en el 2020/21) y de la cebada en 1 Mt a 53,5 Mt (quedando 1,2 Mt por debajo de esta campaña).

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los 260€/t (9 euros menos que en mayo) para el disponible en el puerto de Tarragona, mientras que nos quedamos sin oferta de trigo (el mes pasado se situaba sobre los 240 €/t) y la cebada destino Lleida en unos 216€/t (12 euros menos en un mes, por el cambio a nueva cosecha, y, 52 euros por debajo del maíz destino Lleida).

El precio del maíz se reduce, aunque sigue estando muy firme pese a la gran volatilidad a nivel internacional, la poca disponibilidad y las adversidades climáticas. Nos quedamos sin oferta de trigo por la falta de disponibilidad en el puerto para el inmediato, aunque podemos situar el precio para el periodo de agosto/diciembre sobre 225€/t. Y en la cebada vemos como el precio se reduce con la llegada de la nueva campaña, aunque la oferta sigue siendo limitada, sobre todo para grandes tonelajes.

Los precios de los cereales nacionales siguen alineados a los precios de importación, debido a una disponibilidad limitada.

Oleaginosas

Este mes, el precio de la harina de soja se reduce en 17 €/t a 385 €/t, con la toma de beneficios por parte de los fondos. El precio de la harina de colza cae en 18 €/t a 320 €/t y el de la harina de girasol en 6 €/t a 320 €/t, siguiendo la caída de la harina de soja.

Durante el mes de junio, el precio del aceite de palma se reduce con fuerza en 135 €/t, el de la grasa animal en 60 €/t y el del aceite de soja en 105 €/t, con los rumores de posibles exenciones de incorporación de biodiesel para algunas refinerías en los EEUU.

Durante este mes de junio, el euro se debilita frente al dólar en un 2,79%. El euro empezaba el mes situado en 1,2225, para terminar cerrando en 1,1884.

Este mes el euro se debilita con las nuevas proyecciones que indicaron los responsables de la política monetaria de la FED, donde planean implementar dos subidas de los tipos de interés de 25 puntos en 2023, un año antes de lo esperado, siendo un cambio brusco que provocó un gran movimiento en el mercado a favor del dólar de más de un 1,5% en un solo día.

Durante este próximo mes de julio, deberemos seguir pendientes de cómo avanza el Covid-19 y cómo avanza la vacunación, y ver cómo afecta todo ello en la economía, la demanda, la logística de las materias primas, las bolsas y los tipos de cambio.

Así mismo, deberemos de estar pendientes del efecto que tiene el informe del USDA del pasado 30 de junio que decepcionó a los mercados y al próximo informe del 12 de julio.

También seguiremos de cerca la actividad de los fondos de inversión, la fuerte demanda de China y cómo impactan en los precios mundiales del trigo los aranceles impuestos por Rusia. Así mismo, seguiremos de cerca el mercado climático.